Riscul de neplata creste in 2025?

Întârzierile plăţiilor facturilor devin o vulnerabilitate tot mai mare pentru economie – analiză Sierra Quadrant

Potrivit analizei, o mare problemă a economiei o reprezintă ponderea foarte mare a finanţării prin credit comercial, unde suntem pe primul loc în UE la acest capitol. Creditele comerciale reprezintă aproximativ un sfert din pasivul companiilor din Romania.

Potrivit sursei citate, problema întârzierilor tot mai mari la plată a fost semnalată şi de Banca Naţională care, în ultimul său studiu privind disciplina financiară, arăta că „la nivel naţional, disciplina scăzută la plată în economie este una dintre principalele vulnerabilităţi structurale, de natură să slăbească rezilienţa firmelor în perioade de stres”.

Un indicator relevant privind problemele tot mai ample din economie îl reprezintă creşterea incidenţei întârzierilor la plată, care riscă să devină o vulnerabilitate tot mai mare pentru economie, scrie Agerpres.

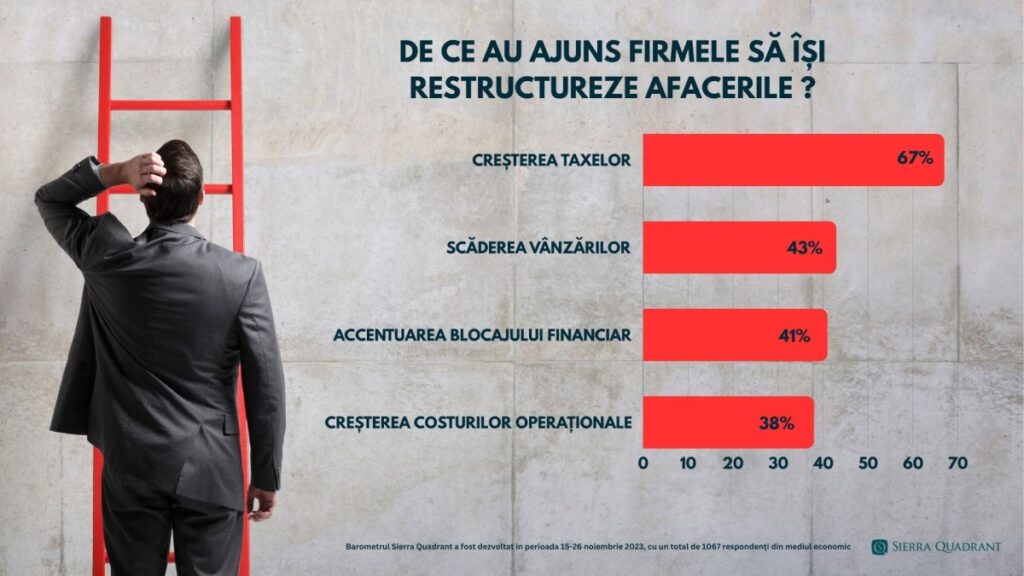

„Plăţile se fac tot mai greu în economie, pe măsură ce creditul furnizor îşi reduce amprenta, iar vânzările sunt în scădere în multe dintre ramurile economiei. Este rezultatul inflaţiei, scăderii vânzărilor pe fondul diminuării puterii de cumpărare şi, nu în ultimul rând, al accentuării fenomenului de dezintermediere, pe fondul temerilor privind dinamica fiscalităţii” partener coordonator Sierra Quadrant, citat în comunicat.

Capacitatea firmelor de a răspunde la un astfel de şoc este limitată de preponderenţa finanţării pe termen scurt (43% din total pasiv) şi de utilizarea redusă a finanţării de la instituţii specializate. Mai mult, creditele comerciale au o durată foarte mare de colectare (85 de zile), semnificativ mai mare faţă de media estimată la nivel european (55 de zile) şi mult peste termenul maxim prevăzut de cadrul legal (60 de zile).

Primele „victime” sunt IMM-urile, în special microîntreprinderile şi firmele mici care nu au capacitatea financiară să reziste întârzierilor, care trăiesc de la o factură la alta.

În plus, rata de neplată a creditelor comerciale este de patru ori mai mare comparativ cu cea a creditelor bancare pe termen scurt (12% la nivel agregat, în cazul companiilor mici şi microîntreprinderilor aceasta depăşind 14%).

Cele mai noi date de la Registrul Comerţului privind dinamica mediului de business, citate de specialişti, arată că, la nivelul lunii septembrie, numărul firmelor în dificultate (cu activitatea suspendată, radiată, dizolvată sau în insolvenţă) a crescut, faţă de anul trecut, cu peste 15.000, la 107.750 de companii.

Dintre acestea, 13.481 aveau activitatea suspendată (în creştere cu 19,2% faţă de aceeaşi perioadă din anul trecut), 30.094 au fost dizolvate (+6,92%), 59.056 au fost radiate (+23,4%), iar 5119 au intrat în insolvenţă (+11,8%). Cele mai multe firme cu probleme sunt în Bucureşti, Ilfov, Constanţa, Cluj, Iaşi şi Timiş.

„Dincolo de firmele fără activitate, aşa-numitele firme zoombie sau de portofoliu, avem, din păcate, tot mai multe IMM-uri în dificultate ca urmare a provocărilor economice în creştere. Pe lanţurile economice, aceste probleme se multiplică şi pot duce la un efect de domino – cade una, cad apoi şi firmele legate de ea prin credit comercial, prin diverse contracte”, consideră Ovidiu Neacşu.

Primele „victime” sunt IMM-urile, în special microîntreprinderile şi firmele mici care nu au capacitatea financiară să reziste întârzierilor, care trăiesc de la o factură la alta.

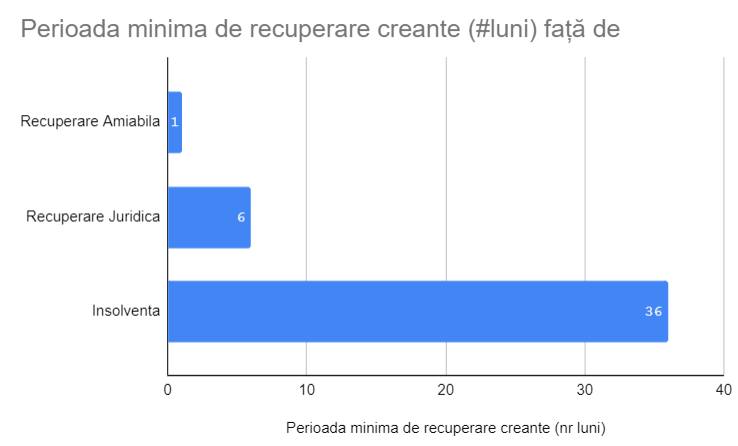

Potrivit experţilor, în relaţia cu partenerii, companiile au nevoie mai mult ca oricând de un sistem de evaluare standardizat a clienţilor noi şi a celor existenţi.

Fie că se bazează pe resursele interne (departamente de vânzări, contabilitate, juridic şi date proprii) sau apelează la o firmă specializată, antreprenorii trebuie să manifeste o vigilenţă sporită în relaţia cu partenerii, mai ales în perspectiva anului 2025, un an cu multiple provocări economice.

„Monitorizarea continuă reprezintă cheia unui business predictibil. Scăderile sau creşterile bruşte de comenzi, întârzierea plăţilor, refuzul la plată şi indisponibilitatea persoanelor de contact sunt doar câteva elemente care trebuie luate în calcul”, spun experţii.

Conform acestora, consolidarea relaţiilor de business ţine în mod direct de managementul creanţelor, de asigurarea unor condiţii comerciale dedicate, în funcţie de bonitatea şi comportamentul de plată al partenerilor, dar şi de educaţia financiară a celor care fac business.